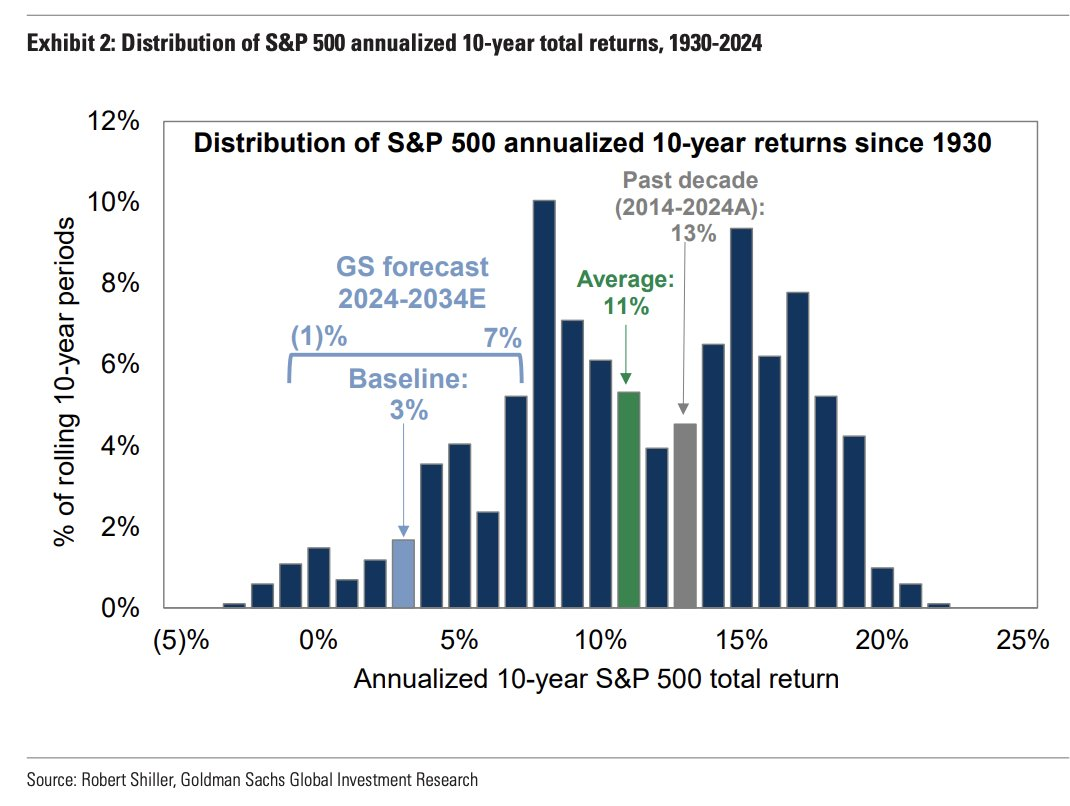

高盛(Goldman Sachs)发布了一份研究报告,认为标准普尔 500 指数未来 10 年的年回报率可能只有 3%(扣除通胀因素后只有 1%):

根据高盛的数据,在过去十年中,标准普尔 500 指数的年回报率达到 13%,超过了 11% 的长期平均水平。

标准普尔 500 指数进入牛市的第三个年头,过去两年的年总回报率达到 27%,高盛在此之际作出了看跌的展望。投资者仍然保持乐观,认为美国经济已经渡过了通胀难关,美联储未来的降息将推动经济进一步增长。

不过,高盛警告说,最近的回报率是由少数股票推动的,这些股票被称为"七雄",由 Nvidia 和 Alphabet 等公司领衔。

报告强调,任何公司都很难长期保持高水平的销售增长和利润率。

高盛的话是不是正确?反正预测又不要钱,猜错了也没人记得。可是,只要对一会,就会被封为股神!所以天天喊股灾也没啥问题。

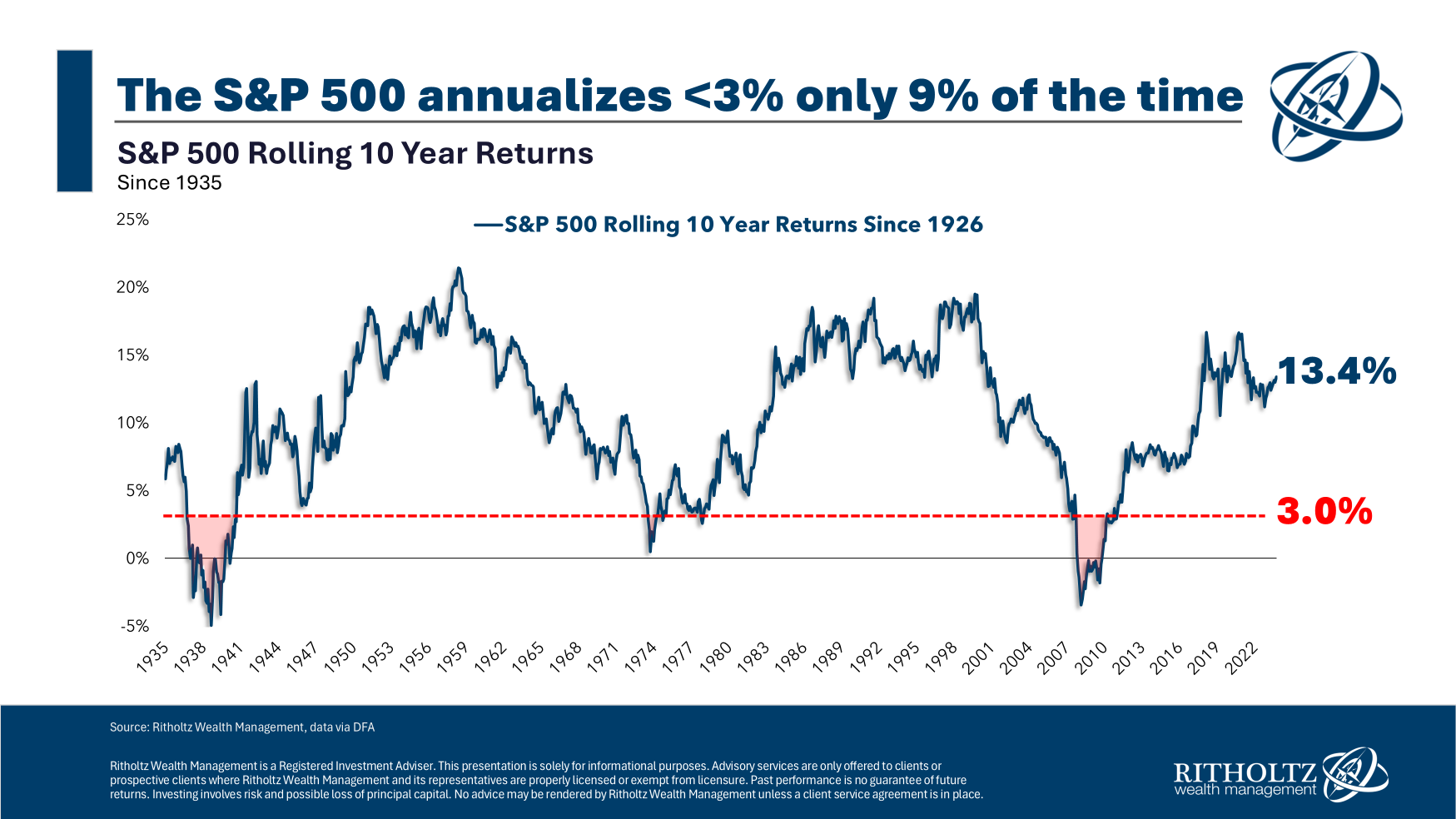

根据标准普尔 500 指数自 1926 年以来的 10 年滚动回报率:

大约有 9% 的 10 年滚动年度回报率为 3% 或更低。

值得注意的是,过去发生的三次情况有一些相似之处。这些低于平均水平的回报率都发生在过去 100 多年经济最糟糕的时期或前后--20 世纪 30 年代的大萧条、20 世纪 70 年代的滞胀和08年金融危机。

如果真的出现高盛所说,未来10年的平均年化只有3%,那么意味着会有一场不亚于08年的金融危机。最近我听一位大咖分享,他也提到了类似的观点,他说特朗普上台以及美国的高负债率,或许会戳破这个泡泡。

高盛还估计,在这段时间内,美国国债打败股票的可能性超过 70%。

标准普尔 500 指数和 5 年期国债的 10 年回报率:

在 10 年的滚动回报中,股票有 83% 的时间战胜了债券,而债券有 17% 的时间战胜了股票。时间跨度越长,股票战胜债券的可能性就越大。

那是不是意味着现在要卖股票,等大跌?或者买债券?

如果股市是那么容易就能预测判断的话,那恐怕就不会有那么多人依然在股市里套牢了吧?

吉力自己的做法很简单:该干嘛就干嘛。

继续保持指数定投+现金流投资+持有足够的美元储蓄计划。

如果未来10年的股市走低,但只要我能持续保持定投,那么长期就能有个很漂亮的微笑曲线。当然,在熊市里保持定投这个难度也很大,人性嘛!

对于现金流投资者而言,我更加关注组合的被动收入,而不是股价走势。所以只要股息能持续增长,哪怕增长率下跌,对我都不会有太大影响,只不过可能会稍微推迟我1Wx1W组合的实现时间罢了;

美元储蓄计划则是一种“股债结合”,股价下跌,但是债券能够稳定地跑赢股市,或许未来分红市现率可能不如计划书预期,但是保单整体回报应依然能跑赢熊市。

投资理财从来就不是“选A还是选B”,所以我遇到有朋友说,我的钱全都拿去投资股市了,储蓄保险就暂时不买了。我只能感叹:说来说去不还是没钱么,那就应该是努力去赚钱,而不是盯着股市啊......

真正该做的资产配置,肯定是多元化的;真的看好大A,也尽管去投就是了;但是该做好多元化美元配置,分配出一部分资金该做就得做。

我们没有能力预测市场,高盛这样的大行也预测错误无数次。我们应该做的,是检查自己的配置组合,能否应对未来各种巨浪,而不是ALL IN在一个地方、一两种资产?

能应对的话,就把注意力放在增加自己的场外收入,这才是我们有能力控制的事儿。

文章评论