吉力的1Wx1W组合就是抄袭美股博主Dividend Growth Investor的专栏公开组合,他也分享到最近他是如何筛选个股的。

这里需要提醒下,其实对于大部分普通散户,如果真要选择投资股票,选择指数基金ETF其实是更简单的做法。如果认可现金流理念,希望不断积累股息被动收入实现财务独立的话,那么SCHD这样的ETF会更加方便。

不过,如果你好奇在美股里怎么寻找到优质收息股的话,那么这个流程可能会对你有启发。

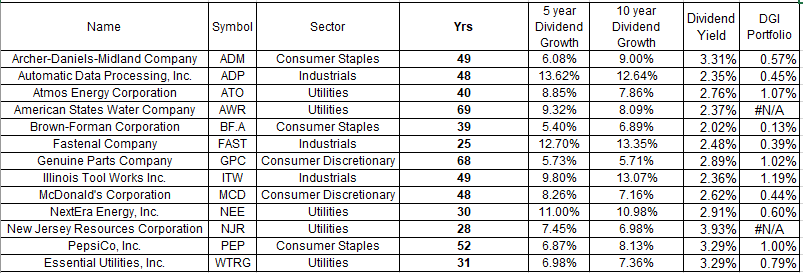

以DGI这位博主的做法为例,他基本上在寻找以下特征:

- 红利冠军公司--连续至少 25 年增加红利的公司

-

在过去的 1/3/5/10 年中,年股息增长率超过 5%/年

-

最近一次股息增幅超过 5

-

股息率高于 2%

-

公司在过去十年中增加了每股收益

-

避开了金融股

根据这个指标,就可以从连续至少25年增加红利的公司里,筛选出 13 家公司的名单,供进一步研究。

流程的下一步是审查每家公司,以确定其基本面是否合适。这意味着要对业务、盈利趋势、股息、派息进行审查,并将过去的经验与近期的经验和预期进行比较。

这还意味着要审查估价,以避免为未来收入支付过高的价格。

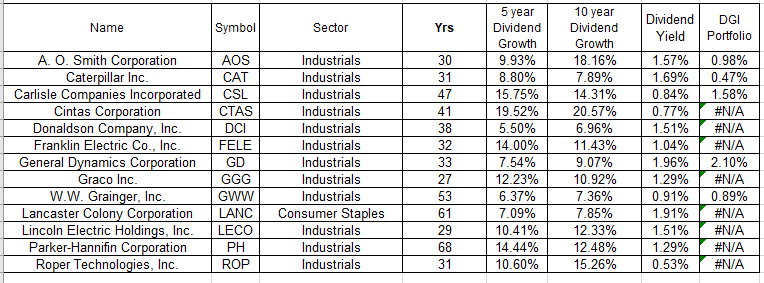

如果把股息率放宽到低于 2%,那么还会有以下公司进入名单:

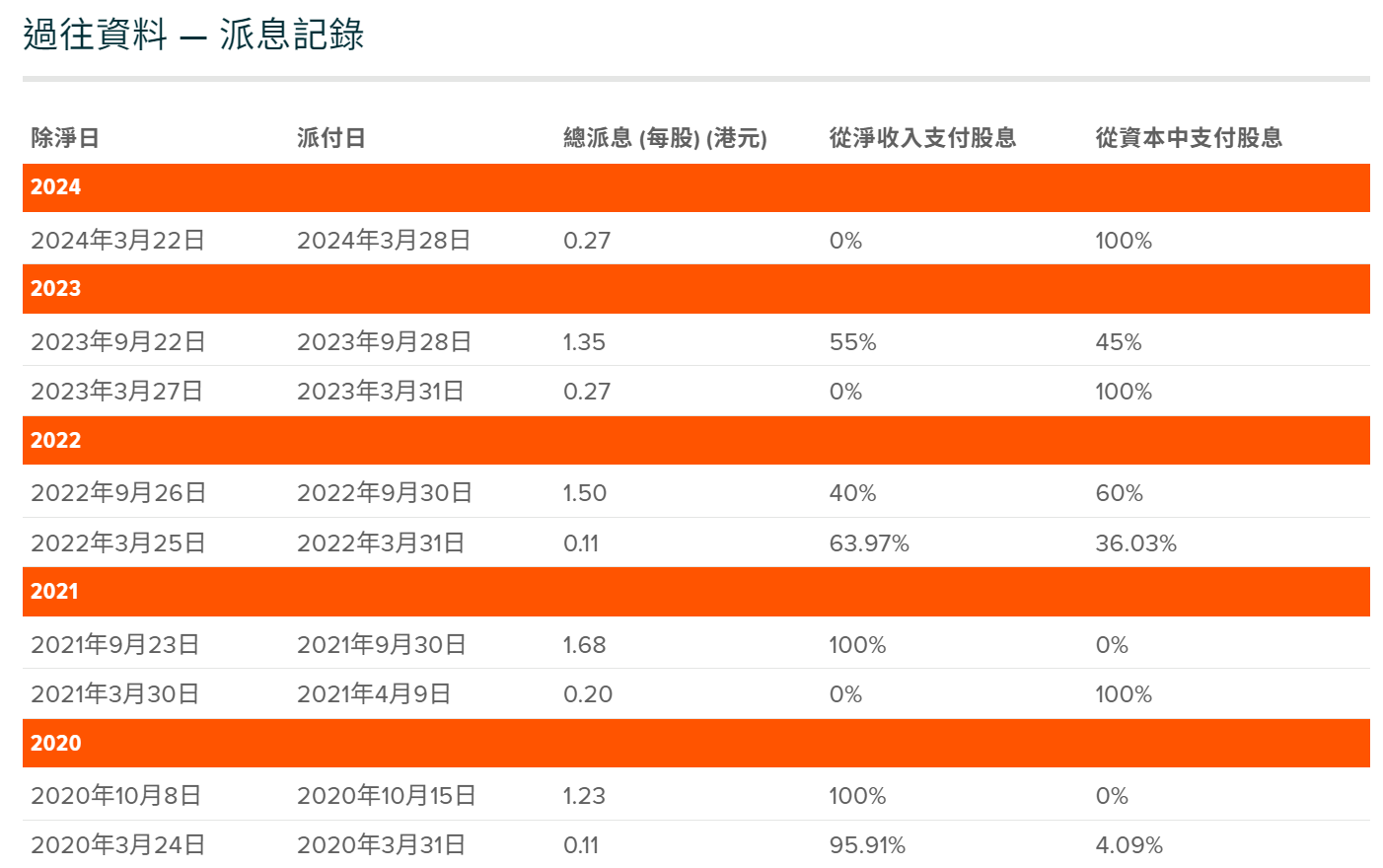

吉力在当初建立港股现金流组合时,用的方法也是类似。港股里也有一个恒生高股息指数ETF,比方说,这支ETF目前的持股如下:

我是从这支ETF成分股里,挑选自己认为业务稳定且能看得懂、没有太大政策风险、股息率也还不错的股票,进行投资。并没有直接购买这支ETF。

之所以我不愿意直接投资这样的ETF,一方面是因为港股的分红ETF的股息并不稳定,不像美股SCHD那样至少目前依然保持每年上涨;另一方面,你从派发记录里就可以看到,有相当部分的派发是来自于资本,并非股票本身的股息收入。对于一支分红ETF而言,我不太认可这样的做法。所以,我宁可把它当做一个选股池,挑选自己认为靠谱的公司进行投资。

你可以把这样的做法作为参考。不过我还是提醒对于美股现金流感兴趣的朋友,还是宁可能优先选择指数基金ETF这样的分散化投资,避免集中在个股上。

同时,随着美国临近大选以及降息预期愈发明确,美股的波动也越来越大,近期才开始投资QQQ的朋友,很可能以及发生亏损,如果没有正确的认知,美股一样会让人亏钱。股市从来不是普通散户“铁定赚钱”的提款机。

最后,随着延迟发放养老金的政策可能很快落地,把自己未来养老金收入作为自己明确的投资目标,是大部分人应该做的选择。咱们没有能力和人家股神或者神级基金经理比肩,我们的目标也从来不是赚取上亿。知足,Enough,选择一个能够满足自己和家人退休养老的目标现金流,就是时下最重要的理财目标。

现金流投资理念,就是可以参考的投资逻辑。美元储蓄保险+美股优质收息股或ETF,再加适当的纳指100指数基金,我觉得就是攻守兼备的退休组合。

你看到会议要点后,又做了那些理财投资的准备呢?

文章评论